|

Газовые аппетиты Поднебесной: атомная смесь Ю.В.Федосова, аспирант СПбГУ, е-mail: yulia_fedosova@hotmail.com

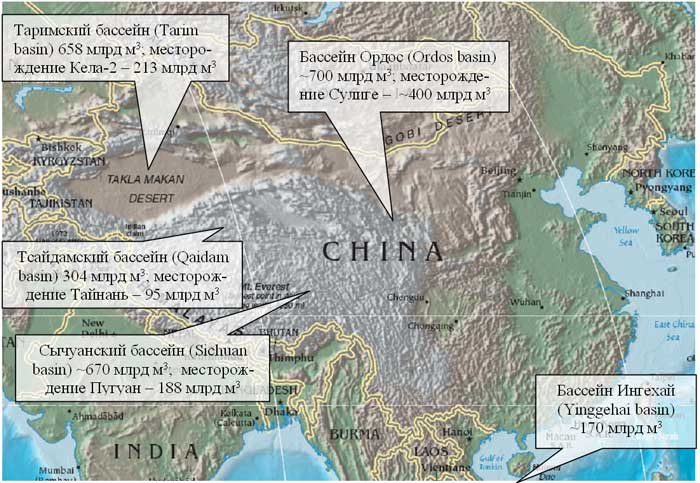

Да скифы мы, да азиаты мы Китай – экономическое и идеологическое чудо XX века. Высокие темпы экономического роста этой страны (7–9% в год) приводят к постоянному росту потребностей в энергоресурсах и электроэнергии. Безусловное выполнение целевых установок ЦК компартии КНР гармонично обеспечивается использованием зарубежной практики пакетных соглашений, совместных предприятий с иностранными партнерами и финансирования. Россия – евразийская страна, богатая углеводородами. В ближайшие 40–60 лет России ее ресурсов хватит, и ее перспективы, во многом, можно рассматривать через призму развития мировой энергетической отрасли. Энергетическое сотрудничество России в большей степени связано со странами Запада, однако в последнее время ее отношения с ЮжноАзиатским регионом приобретают новое содержание и все возрастающее значение. Основные сравнительные характеристики Китая и России представлены в табл. 1. Российский прорыв в газовую революцию Китая 21 марта 2006 г. председатель правления Газпрома Алексей Миллер и генеральный директор Китайской нефтегазовой корпорации (CNPC) Чэнь Гэн подписали протокол о поставках российского природного газа в Китай. По этому соглашению поставки магистрального газа в Китай должны начаться в 2011 г. и в перспективе достигнуть объема 80 млрд м3 в год. Для этого планируется строительство двух газопроводов – из Западной и Восточной Сибири. Попытки заключить соглашения по отдельным проектам экспорта российского газа в Китай предпринимались уже на протяжении 10 лет и не были успешными. Переговоры по поставкам газа с Ковыктинского месторождения, Ямала, Сахалина находились на разных стадиях переговоров, но так и не были завершены. Не удавалось договориться об условиях, маршруте и цене поставок, проекты конкурировали друг с другом, что позволяло Китаю играть на понижение цен. Подводные камни Соглашение подписано – полдела сделано. Однако выполнение проекта имеет ряд неясностей, а именно: • Где Газпром возьмет ресурсы для поставки обещанных 80 млрд м3 в год. По расчетам международного энергетического агентства внутрироссийское потребление газа вырастет с 388 млрд м3 в 2005 г. до 430 млрд м3 в 2010 г., а добыча Газпрома – с 547 млрд м3 в 2005 г. до 560 млрд м3 в 2010 г. При этом экспорт российской газовой монополии возрастает до 180–190 млрд м3 [35; 41; 44]. • Какова будет экспортная цена на газ: в подписанном Миллером и Гэном документе установлен только принцип будущих поставок, «базирующийся на мировых ценах на нефть и нефтепродукты, как и в случае с европейскими потребителями». Согласно мнению аналитиков рынка, рассчитывать на то, что Пекин будет платить столько же, сколько Европа, не стоит. Достаточно вспомнить процесс обсуждения цены на природный газ с Ковыктинского месторождения в ходе согласования техникоэкономического согласования проекта. Китайская сторона, что естественно, предлагала значительно заниженную цену. Но только оцените насколько заниженную – порядка $24 за 1000 м3, а, по мнению специалистов Русиа Петролеум, владеющей лицензией на Ковыктинское месторождение, эффективным экспорт может быть при цене более $120 (на российскокитайской границе) [30 от 10.2003]. • Каким будет маршрут и стоимость двух газопроводов из Западной и Восточной Сибири. По каждому из направлений планируется экспортировать до 30–40 млрд м3 газа в год. Первым предполагается ввести западный газопровод «Алтай», по которому газ из Алтая попадет в китайский газопровод «Запад-Восток» и далее в Шанхай. По данным сотрудников Газпрома, строительство западной трубы протяженностью 3000 км обойдется Газпрому в $4,5–5 млрд, а прокладка обеих труб – не менее чем в $10 млрд [35]. Отметим, что реально маршрут газопроводов не утвержден, и как именно будут прокладывать газопровод, а тем более стоимость этого проекта оценить точно не может никто. Например, только по Ковыктинскому проекту строительство трубопровода в Китай оценивалось примерно в $12 млрд. В связи с этим, согласно оценкам некоторых экспертов отрасли, реальные инвестиции для строительства двух труб будут намного выше заявленных $10 млрд. Китай давит на газ В последние годы китайское правительство предпринимает шаги по увеличению использования природного газа. Идет активная разведка и освоение собственных месторождений газа, создается инфраструктура для более широкого использования газа: строительство терминалов по приему сжиженного природного газа (СПГ), сооружение трубопроводов. Развитие газовой промышленности Китая определяется тремя государственными документами: • Планом развития нефтегазовой промышленности на среднесрочную и долгосрочную перспективу; • Планом развития СПГ на среднесрочную и долгосрочную перспективу; • Планом развития газопроводов на среднесрочную и долгосрочную перспективу. Эти документы создают базис для максимального освоения собственных ресурсов и создания газовой инфраструктуры. В качестве целевых установок определены: • стимулирование разведки и освоения новых месторождений; • ускоренное сооружение магистральных газопроводов; • строительство терминалов по приему СПГ; • создание собственного танкерного флота СПГ. До недавнего времени газ использовался в Китае в основном как сырье для химической промышленности (прежде всего, для производства удобрений). Сейчас доля химической промышленности в структуре использования природного газа уменьшается с 42% в 2002 г. до 33% в 2004 г., а к 2010 г. планируется, что она составит порядка 17% (рис.1). Рис. 1. Изменение секторальной структуры потребления природного газа, % [6; 13] К 2010 г. потребности Китая в природном газе могут превысить 106 млрд м3, а в 2020 г. – 210 млрд м3. Основной прирост будет обеспечиваться за счет резкого увеличения использования газа для целей электроэнергетики: с 12% в 2004 г. до 32% к 2010 г. (рис. 2). Потенциал для роста велик: например, в 2004 г. мощности газовых электростанций составляли лишь 1% от общей мощности электроэнергетики страны. Прирост в потреблении природного газа будет обеспечиваться также городскими потребителями: уровень газификации китайских городов на сегодняшний день не превышает 15%. Рис. 2. Структура прироста спроса на природный газ в Китае, 2000–2030 гг. [22] Секторальная структура потребления газа в Китае все более приближается к модели его использования в индустриально развитых странах, где обычно природный газ используется для производства электроэнергии, а также в промышленном и коммунальном секторах. Варианты использования природного газа представлены на рис. 3. Рис. 3. Варианты использования природного газа [1, с. 2] Отметим, что в прогнозах по объемам потребления газа в Китае к 2020 г. есть расхождения. В официальных прогнозах Китая заявляется потребление природного газа к 2020 г. в объеме 236 млрд м3. Многие эксперты считают эту оценку завышенной. Например, министерство энергетики США дает прогноз потребления на уровне 120–220 млрд м3. Международное энергетическое агентство делает еще более скромные оценки – 109 млрд м3. Такой разрыв в прогнозах объясняется разными оценками роста экономики Китая в целом и развития рынка природного газа в частности [31]. Более развитые районы Китая будут обеспечивать основную часть спроса на природный газ в стране (рис. 4). Достаточно высокий спрос на газ к 2020 г. прогнозируется в районе Бохай и СевероВосточном Китае, дельте Янцзы, Юго-Восточном и ЦентральноЮжном Китае. Это потенциальные рынки сбыта для российского магистрального газа. Рис. 4. Прогноз спроса на природный газ в Китае, 2005–2020 гг., млрд м3 [31] Бурный рост электроэнергетики Китая Сейчас это кажется невероятным, но в конце 1990-х гг. электроэнергетика Китая переживала серьезные проблемы перепроизводства, связанные с резким сокращением энергопотребления. Последнее было обусловлено закрытием нескольких крупных неэффективных государственных предприятий, которые являлись основными потребителями электроэнергии. Правительство Китая отреагировало на это решением закрыть небольшие теплоэлектростанции (ТЭС) и объявить мораторий на сооружение новых электростанций (с несколькими исключениями), который действовал до первого января 2002 г. Эволюция электроэнергетики Китая представлена на рис. 5 и 6. Рис. 5. Развитие установленных генерирующих мощностей Китая, 1976–2003 гг. [9, с. 5] Рис. 6. Выработка электроэнергии в Китае по видам топлива, 1971 – 2001 гг. [14] Анализируя те решения сегодня, можно утверждать, что они были слишком предусмотрительными, т.к. растущий спрос на электроэнергию превзошел те генерирующие мощности, которые были введены в эксплуатацию к 2003 г. Начиная с этого года китайское правительство утвердило десятки проектов новых генерирующих мощностей, но длительные сроки сооружения не позволяют покрыть значительную нехватку энергомощностей. Эти обстоятельства привели к росту спроса на продукты нефтегазовой отрасли, т.к. многие предприятия в условиях нестабильного электроснабжения от генерирующих энергокомпаний перешли на использование собственных резервных генераторов на дизельном топливе, не подключенных к общей сети [3, с. 8]. Электроэнергетический сектор Китая характеризуется фрагментарностью. Исторически энергокомпании в Китае управлялись правительствами провинций, что привело к развитию энергосетей с относительно слабыми связями между провинциями. Современная стратегия Китая нацелена на изменение этой ситуации и создание действительно единой национальной энергосистемы. Например, в 2006 г. в Китае запускается проект по сооружению ЛЭП напряжением 800 кВ постоянного тока. Всего в ближайшие пять лет в сетевое хозяйство Китая планируется инвестировать $98 млрд [21, с. 13]. Отсутствие полноценных сетей в Китае приводит сегодня к наличию энергоизбыточных и энергодефицитных провинций. В 2005 г. в Китае было подключено к сетям 70 ГВт новых генерирующих мощностей, что эквивалентно установленным мощностям энергетики Великобритании [18, с. 3]. Такой грандиозный темп ввода мощностей, взятый с первых энергетических кризисов Китая в 2002 г., обеспечивает достижение энергетического баланса к 2007 г. Однако, передышка будет недолгой, как утверждается в результатах исследования компании Capgimini, выпущенного в марте 2006 г. В ближайшие 15 лет для поддержания среднегодового роста ВВП на уровне 6,5% (для достижения целевого четырехкратного роста показателя ВВП на душу населения) Китаю необходимо ежегодно вводить в эксплуатацию 48 ГВт генерирующих мощностей. Причем, даже в случае достижения этих показателей, уровень потребления электроэнергии на душу населения в Китае сравняется с аналогичным показателем США 1950-х гг. Всего до 2020 г. китайское правительство запланировало ввод 950 ГВт генерирующих мощностей, к которым, по оценкам Capgimini, необходимо добавить еще 280 ГВт. Сооружение такого количества генерирующих мощностей потребует инвестиций в размере $590 млрд, из которых $180 млрд – на сооружение дополнительных 280 ГВт [18, с. 5]. Специфика энергобаланса Китая – преобладание угля, доля которого превышает 64% (рис. 7). По объемам добычи и потребления угля Китай занимает первое место в мире (табл. 2). Правительство Китая ставит задачу по снижению зависимости страны от угольных ТЭС с 73% до 60% в 2020 г. [18, с. 6]. Согласно оценкам экспертов, уголь останется основой топливно-энергетического баланса Китая до конца третьего десятилетия века. Рис. 7. Структура потребления энергоресурсов в Китае, % [26] Энергетическая политика Китая претерпела большие изменения за последние годы. В отличие от предыдущих пятилетних планов (1980–2000 гг.), в которых главным было увеличение выработки электроэнергии, в пятилетнем плане 2001–2005 гг. предусматривались следующие изменения [8]: • структурные: повышение доли «чистой энергии» (использование природного газа и угля с пониженным содержанием вредных веществ, возобновляемых источников энергии и атомной энергии); • технологические: повышение эффективности, внедрение более высоких стандартов производства и потребления электроэнергии; • гарантии энергетической безопасности: ориентация на разработку собственных природных ресурсов и диверсификация источников импортных поставок. Новые ориентиры энергетической политики Китая и стремительный рост китайской экономики обеспечили повышенный интерес к атомной энергетике и природному газу как энергетическому ресурсу. Доля атомной энергетики в энергобалансе Китая составляет около 2%, и ставится задача ее увеличения до 5% к 2020 г. По различным оценкам, в Китае планируется сооружение от 30 до 50 ГВт новых АЭС. По итогам 2005 г. рост потребления природного газа составил более 20%, в то время как в целом потребление энергоресурсов увеличилось на 9,5% [7]. Доля газа в электроэнергетическом балансе невелика – около 3%, но к 2020 г. ставится задача ее увеличения до 10%. Это, в свою очередь, приводит к значительному росту зависимости Китая от импорта газа. В среднем в мире доля природного газа в структуре энергоносителей составляет 25%, а в Азии – 8,8%. Запасы и добыча природного газа в Китае Подтвержденные запасы природного газа в Китае на начало 1999 г. составляли 1,67 трлн м3, а на конец 2005 г. оценка подтвержденных запасов достигла почти 2,8 трлн м3 (что составляет около 1% от мировых доказанных запасов природного газа). Приблизительно 90% всех запасов сосредоточено в пяти крупнейших газовых бассейнах страны (рис. 8). Рис. 8. Крупнейшие газовые бассейны и месторождения Китая [15; 19; 23; 24] В 2005 г. Китай самостоятельно обеспечил потребности своей экономики в природном газе на около 50 млрд м3 (в 1999 г. добыча составила 22 млрд м3) [4 от 10.2005; 40]. Динамика добычи газа в Китае представлена на рис. 9. По оценкам Энергетического бюро государственной комиссии по развитию и реформам Китая, к 2010 г. добыча природного газа в Китае должна вырасти до 80 млрд м3, а в 2020 г. – до 120 млрд м3. Рис. 9. Добыча природного газа в Китае, млрд м3 [2, 4 от 10.2005] Добыча природного газа в Китае вертикально интегрирована и регулируется государством. Главное место в газовой индустрии страны занимает 100% государственная Китайская национальная нефтегазовая корпорация (China National Petroleum Co., CNPC), созданная в 1998 г. на основе Министерства нефтяной промышленности КНР. CNPC имеет 14 химических производств по производству этилена, синтетических полимеров, синтетической резины и др. Общий выпуск этой продукции в 2004 г. составил 11 млн т, что обеспечило 4% рост по сравнению с 2003 г. CNPC развивает свой химический бизнес в Судане: в 2004 г. химический завод в Судане, принадлежащий на 50% CNPC, а на 50% – правительству Судана, произвел 81 тыс. т. жидких углеводородов, 21 тыс. т пропана и др. CNPC владеет 37 предприятиями-производителями нефтегазового и нефтехимического оборудования, поставляющих материалы и оборудование для добычи нефти и газа, хранения, транспортирования и переработки. В 2004 г. эти предприятия CNPC произвели более 1000 типов номенклатурных единиц оборудования, включая 249 тыс. т машиностроительной продукции и 933 тыс. т металлургической продукции [5]. Крупнейшим подразделением CNPC, созданным для работы на внутреннем рынке, является компания Petro China Ltd. Доказанные запасы компании составляют 10,9 млрд баррелей нефти и 1,1 трлн м3 природного газа. PetroChina принадлежат 13 крупных нефтяных и газовых месторождений, 29 нефтеперерабатывающих заводов и более 17 000 заправочных станций. По итогам 2005 г. выручка компании составила $68,8 млрд, чистая прибыль – $16,6 млрд. Доля PetroChina на китайском рынке нефти составляет 79%, природного газа – 95% [20]. Остальное делят между собой Китайская национальная морская нефтяная корпорация (China National Offshore Oil Corp., CNOOC) и Китайская нефтехимическая корпорация (China Petrochemical Corp., Sinopec). Поставщики природного газа в Китай От уровня потребления и добычи природного газа в Китае в будущем будет зависеть объем импорта. Согласно официальному прогнозу китайского правительства, спрос на импортный газ в 2020 г. может достигнуть 116 млрд м3. Однако существуют опасения, что запланированные уровни собственной добычи не будут достигнуты, т.к. они предполагают вдвое больший темп роста, чем в последние годы. С другой стороны, появились признаки повышения прогнозируемых уровней спроса на природный газ, связанные со стремлением снизить дорогостоящий импорт нефти, составивший в 2004 г. 122,7 млн тонн [34]. В связи с этим реальные потребности в импортном газе могут оказаться больше (рис. 10). Рис. 10. Прогнозы спроса на газ в Китае: спрос на импортный газ зависит от собственной добычи и потребления газа Китаем Возможными источниками для поставок газа в Китай могут стать страны АТР (Индонезия, Малайзия, Австралия, Бруней), страны Персидского залива (Катар, Оман, ОАЭ, Иран), а также Россия и страны СНГ (Туркменистан, Казахстан, Узбекистан) (рис. 11). Рис. 11. Возможные источники поставок природного газа (сжиженного и магистрального) в Китай На основе географического положения сжиженный газ из стран АзиатскоТихоокеанского региона имеет ценовое преимущество в южных провинциях Китая по побережью. В северных и центральных провинциях Китая более выгодно использовать магистральный газ. Основными источниками поставок здесь могут стать месторождения России: Западной и Восточной Сибири, Якутии, также возможен импорт газа из Туркменистана и Казахстана и других стран. В частности, 8 апреля этого года, Сапармурат Ниязов, президент Туркменистана, подписал в Пекине генеральное соглашение о реализации проекта газопровода Туркменистан–Китай и продаже природного газа Китаю в объеме 30 млрд м3 в год в течение 30 лет начиная с 2009 г. [43]. Это может подорвать планы Газпрома как в области объемов поставок газа в Китай, так и в области собственных закупок туркменского газа. Кроме того, туркменские поставки в Китай могут сбить цены на российский газ. Дело в том, что себестоимость туркменского газа на скважине составляет $2–3, тогда как российского газа из Западной Сибири – $12–13 [43]. Столь высокая разница позволяет Китаю давить на российские власти относительно цены на газ. Перспективы импорта природного газа из России Запасы природного газа России составляют около 30% общемировых и являются крупнейшими в мире. Россия является крупнейшим в мире экспортером природного газа. Крупнейшая газовая компания в мире – российский Газпром – в 2005 г. добыл 547 млрд м3 газа, экспортировал 151 млрд м3. На Газпром приходится 85% всей российской добычи газа (640,6 млрд м3 в 2005 г.) [35]. В настоящее время основными импортерами российского природного газа являются страны Западной Европы и СНГ, которым газ поставляется по магистральным газопроводам (табл. 3). Значительная часть минерально-сырьевых ресурсов России сосредоточена за Уралом. В начале XX века Россия выступила в роли нового игрока на рынке природного газа северо-азиатских стран. Возможными источниками для экспорта газа в эти страны являются месторождения Западной и Восточной Сибири (прежде всего, Ковыктинское и Чаяндинское) и сахалинские проекты, реализуемые в режиме соглашений о разделе продукции (СРП). Общий объем доказанных запасов Восточной Сибири и Дальнего Востока составлял на середину 2003 г. 3,2 трлн м3, что превышает запасы любого тихоокеанского производителя природного газа. Вопрос заключается в том, когда эти запасы будут освоены. В соответствии с «Энергетической стратегией России на период до 2020 г.», ежегодная добыча газа в Восточной Сибири и на Дальнем Востоке может увеличиться до 50 млрд м3 к 2010 г. и до 110 млрд м3 к 2020 г., что сделает регион реальным новым газовым центром страны. В настоящее время на разных стадиях проработки находятся следующие проекты в области экспорта российского природного газа в Китай (рис. 12): Рис. 12. Объемы возможной добычи газа в Восточной Сибири и на Дальнем Востоке [32] 1. Проект экспорта природного газа с Сахалина-1. Проект объединяет месторождения Чайво, Одопту и Аркутун-Даги (северо-восточный шельф Сахалина). Потенциальные извлекаемые запасы – 307 млн тонн нефти и 485 млрд м3 газа. Капитальные вложения в разработку всех месторождений составляют выше $12 млрд. Оператором проекта является американская Exxon Neftegaz Ltd (100% дочерняя компания ExxonMobil), которой принадлежит 30% доля в проекте; прочие акционеры: Роснефть – 20%, индийская ONGC – 20% и японская SODECO – 30%. В течение двух последних лет участники международного консорциума по проекту «Сахалин-1» изучали возможность транспортировки природного газа по подводному трубопроводу в Японию. Но японские энергетические компании не предполагают покупку газа по этому проекту ранее 2013 г. Оператор проекта «Сахалин-1» готова продавать газ, добытый на месторождении, китайской CNPC, и в настоящее время ExxonMobil ведет переговоры о постройке газопровода с Сахалина на материковую часть России и далее – в северо-восточные области Китая. 2. Проект экспорта природного газа с Сахалина2. По проекту «Сахалин-2» предполагалась прокладка газопровода на юг острова, а также строительство к 2005 г. в районе незамерзающего порта Корсаков завода по сжижению природного газа производительностью 8,9 млн т в год и отгрузочного терминала. Владельцами компании Sakhalin Energy, которая является оператором проекта «Сахалин-2», являются Shell (55%), японская Mitsui & Co. (25%), Mitsubishi (20%). Запланированы поставки сахалинского СПГ в Японию в объеме 3,9 млрд м3 (при проектной мощности завода в 13,2 млрд м3). Кроме этого подписан долгосрочный договор куплипродажи СПГ с Корейской газовой корпорацией (KOGAS). Договор предусматривает поставки в Республику Корея 1,5 млн тонн СПГ в год в течение 20 лет. Остальной газ проекта «Сахалин-2» может быть направлен как на японский рынок, так и на рынки Китая, Тайваня и на западное побережье США. В конце июля 2005 Sakhalin Energy, оператор проекта «Сахалин-2», была вынуждена отложить строительство завода по сжижению природного газа. Изза этого начало поставок СПГ в Японию и другие страны Юго-Восточной Азии, которое было намечено на конец 2007 г., откладывается как минимум до середины 2008 г. 3. Проект «Алтай». «Алтай» соединит месторождения Западной Сибири с СиньцзянУйгурским автономным районом на западе Китая. Там он вольется в китайский трубопровод «Запад — Восток», по которому газ дойдет до Шанхая. Длина «Алтая» может составить 3 тыс. км. Первые поставки запланированы на 2011 г. Проект предполагает использование в качестве ресурсной базы месторождения Надым-Пур-Тазовского региона. По данному проекту планируется экспортировать в Китай около 30 млрд м3 к 2020 г. Проект в настоящее время находится на стадии разработки Газпромом и многие параметры пока еще не ясны. 4. Ковыктинский проект. Лицензией на освоение Ковыктинского месторождения в Иркутской области с подтвержденными запасами более 1,9 трлн м3 газа и 108 м3 газового конденсата владеет компания Русиа Петролеум. Основными акционерами Русиа Петролеум являются ТНК-ВР – около 63%, администрация Иркутской области – 10,78%, Интеррос – 25,82% [30 от 14.04.2006]. По размеру запасов это месторождение входит в первую двадцатку крупнейших в мире разведанных месторождений природного газа. В экспортном плане Ковыкту выгодно отличает ее географическое расположение: она находится намного ближе к странам Юго-Восточной Азии, нежели претендующие на эти рынки проекты Ямала и Сахалина (рис.13). Проект предполагает строительство трубопровода в Китай с попутной газификацией Иркутской и Читинской областей и Бурятии. В ноябре 2003 г. Русиа Петролеум, Китайская национальная нефтегазовая корпорация (CNPC) и Корейская Газовая Корпорация (KOGAS) утвердили Отчет по международному техникоэкономическому обоснованию (МТЭО). Согласно заключению отчета, Ковыктинский проект является технически осуществимым и экономически целесообразным. По результатам МТЭО, Ковыктинское месторождение с объемом запасов 1,9 трлн м3 может обеспечить поставки товарного газа в объеме 40 млрд м3 в год на рынки России, Китая и Кореи на протяжении более 30 лет (Сахалин – $8–10 млрд м3 в год). Планировалось, что добыча на Ковыкте начнется в 2008 г., а к 2012 г. на внутренний рынок пойдет 2,5 млрд м3 газа, а 30 млрд м3 – на экспорт, из которых 20 млрд м3 в Китай и 10 млрд м3 в Корею [33]. По нескольким причинам проект не получил дальнейшего развития. Вопервых, не удалось решить вопрос со строительством частной экспортной трубы, а во-вторых, не были достигнуты договоренности с китайской стороной по цене поставляемого газа. В 2001 г. Газпром был назначен разработчиком и координатором реализации программы единой системы добычи, транспортировки газа и газоснабжения в Восточной Сибири и на Дальнем Востоке. Программа была создана как раз с учетом перспектив экспорта газа на рынки Китая и стран АзиатскоТихоокеанского региона. В том же году Газпром был назначен госкоординатором всех проектов России по поставкам газа в Китай [37]. В своем варианте «Программы единой системы добычи, транспортировки газа и газоснабжения в Восточной Сибири и на Дальнем Востоке» Газпром включил Ковыктинское месторождение в Единую систему Газоснабжения (ЕСГ), тем самым фактически предполагая направить будущие газовые потоки с Ковыктинского месторождения не на Восток, а на Запад. В связи с недавно подписанным соглашением с Китаем о поставках 80 млрд м3 природного газа, проект может получить новое дыхание, учитывая тот факт, что Ковыктинское месторождение является крупнейшим в Восточной Сибири и одним из самых подготовленных к эксплуатации. 5. «Саха – Китай». Подтвержденные запасы Чаядинского нефтегазоконденсатного месторождения, расположенного в Республике Саха (Якутия), составляют порядка 1,2 трлн м3 природного газа и 50 млн т нефти. Предполагается, что лицензия на разработку месторождения может быть продана в этом году. Основными претендентами на данное месторождение являются Газпром и Роснефть [42]. Рис. 13. Благоприятное географическое положение Ковыктинского месторождения для поставок газа в Китай [27] В ноябре 2001 г. компанией Саханефтегаз совместно с китайской CNPC были завершены работы по составлению предварительного ТЭО проекта газопровода Чаяндинское месторождение–Благовещенск–Харбин–Далянь. Протяженность трассы по российской территории – около 4490 км. Эта трасса является прямым конкурентом маршрута Ковыкта–Китай, в то время как экономическая целесообразность согласованного подхода к освоению иркутских и якутских месторождений газа очевидна. Чаяндинское месторождение является наиболее удаленным от границ России и дорогостоящим, поэтому необходимо не допустить ценовую конкуренцию между российскими поставщиками газа на внешнем рынке (необоснованного занижения цены для получения краткосрочной коммерческой выгоды при экспорте газа из районов, расположенных ближе к границам) [45]. Предлагаемое Газпромом начало поставок газа в Китай в 2009 г. с Чаяндинского месторождения маловероятно, так как предварительно потребуется разработка нефтяной части залежи и временная консервация газовой. Труба – дело Эксперты объясняют свои скромные прогнозы потенциального спроса Китая на газ отсутствием в стране соответствующей газовой инфраструктуры и, следовательно, невозможностью потреблять такие объемы. Для преодоления этого препятствия в настоящее время в Китае бурными темпами создается единая система газоснабжения. Ее развитие началось со строительства с 2002 г. газопровода «Запад–Восток», который соединяет месторождения Таримского бассейна (СиньцзянУйгурский автономный район на западе Китая) с Шанхаем. Стоимость этого проекта оценивается в $17 млрд. Газопровод пересекает 9 провинций и автономных районов, а также Шанхай. Газопровод вступил в коммерческую эксплуатацию 1 января 2005 г. Вся протяженность газопроводов в Китае составляет свыше 16 тыс. км (рис. 14). Рис. 14. Схема газотранспортной инфраструктуры Китая [31, с. 8] Оценочные запасы Таримского бассейна составляют 10,7 млрд тонн нефти и 8,4 трлн м3 природного газа. Подтвержденные запасы газа – 658 млрд м3 [23]. Газовое месторождение Куча в северной части Таримской впадины является главным поставщиком газа по трубопроводу «Запад – Восток». Газопромыслы Куча способны ежегодно давать 15 млрд м3 и обеспечивать стабильные поставки газа в газопровод «Запад-Восток» на протяжении 30 лет [36]. Жидкий газ Основным преимуществом СПГ является относительная гибкость и возможность диверсификации направлений и объемов поставок за счет использования танкеров, что позволяет адаптироваться к меняющимся условиям мирового рынка. На настоящий момент объем продаж СПГ составляет 27,4% от мировых экспортных продаж природного газа, и ожидается рост доли СПГ в мировой торговле газом до 30% к 2010 г. Сейчас на разной стадии развития находятся 34 проекта по созданию новых мощностей по сжижению газа объемом около 350 млрд м3 и 74 проекта строительства приемных терминалов на 480 млрд м3 [29 от 09.04.2006]. Китайские власти собираются активно использовать СПГ для снабжения своих провинций на юге и юго-востоке вдоль побережья. В связи с этим, кроме проектов строительства газопроводов, сейчас в Китае строятся терминалы по приему СПГ в провинциях Гуандун и Фуцзянь. Строительство порта по приему СПГ в провинции Гуандун планируется закончить в 2006 г. Через него будет импортироваться СПГ из Австралии в объеме 3,3 млн тонн в год [26, с. 5]. Подтвержденные запасы природного газа в Австралии на начало 2005 года составляли 2,5 трлн м3; Австралия является третьим в мире экспортером СПГ (после Индонезии и Малайзии) [38]. В конце 2007 г. планируется запустить второй терминал по приему СПГ в провинции Фуцзянь (Fujian), основным источником поставок для которого будет служить СПГ из Индонезии. Индонезия – крупнейший в мире поставщик СПГ. Подтвержденные запасы природного газа в Индонезии составляют около 2,6 трлн м3. В настоящий момент Индонезия обладает контрактами с Китаем на поставку 2,6 млн тонн СПГ в год [26, с. 5]. В Индонезии существуют планы по строительству еще двух заводов по сжижению газа общим объемом 13,8 млрд м3. Это даст увеличить производственные мощности СПГ с нынешних 47,5 млрд м3 до 61,3 млрд м3 [16]. Еще около шестнадцати проектов по строительству терминалов в Китае находятся в стадии разработки (табл. 4). Общая мощность 8 одобренных проектов терминалов составит не менее 27 млн тонн к 2010 г. Правительство будет одобрять новые проекты после ввода этих мощностей. С 2002 г., когда были подписаны соглашения по поставкам газа на первые два строящихся терминала, Китай подписал лишь один контракт на поставку СПГ (на 250 млн тонн СПГ из Ирана в течение 25 лет) [39]. При этом по подписанным контрактам Китай пытается снизить объемы поставок, объясняя это невозможностью полного потребления ранее запланированных объемов. Кроме проектов, представленных в табл. 4, в рассмотрении находятся проекты следующих терминалов по приему СПГ: на острове Хайнань, в городе Вэньчжоу (провинция Чжэцзян), еще один терминал в провинции Гуандун (в городе Шаньтоу или Чжухай), а также терминалы в провинциях Тяньцзинь и Гуанси. В качестве возможных поставщиков СПГ на прочие планируемые терминалы также рассматриваются страны АТР, Россия (проект «Сахалин-2»), Иран, Оман, Катар и ОАЭ. Для того чтобы избежать экономически неоправданного строительства большого числа терминалов правительство Китая разделило страну, назначив CNOOC оператором по проектам на юге страны, а PetroChina и Sinopec на севере. Тем не менее, это разделение не является жестко зафиксированным и один-два проекта могут быть реализованы за пределами территории компаний. Комиссия по Национальному развитию и реформам Китая, которая контролирует энергетическую политику страны, настаивает на том, чтобы в одной провинции не строилось более одного терминала по приему СПГ. Экономический и геополитический баланс атомного и нефтегазового развития На данный момент энергетика представляется целостной системой, характеризующейся многопродуктовым энергетическим балансом. Это увеличивает возможности взаимозаменяемости видов энергетических ресурсов и энергетических установок. Цель такой взаимозаменяемости заключается в устойчивом обеспечении народного хозяйства ведущими энергоносителями – электроэнергией, жидкими моторными и котельными топливами и др. На современном этапе газовая отрасль становится рычагом для нового витка развития атомной отрасли. Газовый спрут оказался многолик в своих проявлениях. Вопервых, забеспокоились европейцы: планы Газпрома по поставкам газа в Китай (вкупе с ростом внутрироссийских поставок) могут помешать ему выполнить свои обязательства перед старушкой Европой. Эксперты считают, что реальных альтернатив российскому газу у Европы нет: Алжир, ОАЭ увеличить свой экспорт газа в Европу в сопоставимых размерах не смогут. Следовательно, необходимо диверсифицировать топливно-энергетический баланс ЕС и развивать альтернативные газовым энергетические технологии. Как известно, благосостоятельная Европа абы какие генерирующие источники у себя делать не будет: пусть дороже, но лучше построить пару гектаров солнечных батарей, чем угольную ТЭС. Однако одной возобновляемой экзотикой сыт не будешь. Даже с учетом сокращения энергоемких производств на территории ЕС, последнему необходимы мощные энергоустановки. Какие – вот тема для раздолья политических дебатов и экономического лоббирования, что мы и видим в Европе. Наблюдая за российскоукраинским газовым конфликтом, представители политических и энергетических элит Италии, Великобритании и Германии заявили о желании пересмотреть свои взгляды на развитие атомной энергетики. Вовторых, есть повод для беспокойства и у Газпрома. В связи с большими экспортными обязательствами и стагнирующим объемом добычи газа, российский газовый гигант и российская атомная отрасль могут стать союзниками. Часть внутренних потребностей страны в генерации электроэнергии может взять на себя атомная энергетика. И здесь инструментарий взаимодействия между Газпромом и Росатомом самый обширный. В-третьих, существуют, хотя и несколько гипотетические, бенефициарии процессов становления российскокитайского газового сотрудничества, которое потенциально может придать новый импульс развитию российской позиции на мировом рынке атомных технологий. Возможно, вместе с российским газом в Китай можно в форме пакетного соглашения предложить и наши АЭС? Вопрос к размышлению. Литература 1. Adding Value to Methane – Strategic Opportunities for the Middle East / Nexant ChemSystems, Gulf Organization for Industrial Consulting. 09.2005. 2. BP Statistical Review of World Energy 20022005. 3. China / USA DoE. 08.2005. 4. China National Bureau of Statistics. 2002-2006. 5. www.cnpc.com.cn (сайт CNPC). 6. China National Development and Reform Commission. 2005 (www.chinacp.com). 7. China Reports Big Energy Discoveries / China National Bureau of Statistics. 26.02.2006. 8. China’s Energy Policy Report / Asia Research Centre, Murdoch University. 2001. 9. Cho, K. Present Situation of Power Supply and Demand in China / Institute of Energy Economics Japan (IEEJ). 03.2004. 10. EIA, BP. 2005. 11. European Energy Databook, 2005. 12. Factbox-Approved and proposed LNG terminals in China, Reuters. 02.09.2005. 13. Han Jingkuan. Current Status and Development Forecasts of Natural Gas supply and Demand in China / Petro-China Planning&Engineering Institute. 2005. 14. http://data.iea.org. 2004. 15. Huge Natural Gas Reserves Reported in NW China’s Qaidam Basin // People’s Daily Online. 08.2004. 16. Indonesia / USA DoE. 10.2005. 17. International Energy Annual / EIA. 2005. 18. Investment in China’s Demanding and Deregulating Power Market / Capgemini. 03.2006. 19. PetroChina develops Kela 2 Gas field. 28.08.2003 (http://biz.yahoo.com/djus/030828/2353001631_1.html). 20. PetroChina made a profit of RMB100 billion for 2004 / China Chemical Reporter. 06.04.2005. 21. Power Engineering International. 03.2006. 22. Prospects and Challenges for Natural Gas Market in China / IEA. 2004. 23. Rich Gas Reserves Proved in Tarim// People’s Daily Online. 04.2004. 24. Sinopec Corp. Announces the Discovery of Puguang Gas Field, the Largest and Richest Marine Facies Gas Field in China’s History Business Wire, April 2006. 25. Suehiro Shigeru, Yanagisava Akira. China’s Economic and Energy Situation and an Impact Analysis of Appreciation of the Yuan / IEEJ. 11.2005. 26. Suzuki T., Morikawa T. Natural Gas Demand Supply Trends in the Asia Pacific Region / IEEJ. 10.2003. 27. The Northeast Asia Natural Gas Pipeline Network / IEEJ. 03.2004. 28. World Fact Book / CIA, 2006; (www.cia.gov). 29. www.gazprom.ru (сайт Газпрома). 30. www.rusiap.ru (сайт Русия Петролеум). 31. Yamaguchi, K., Cho, K. Natural Gas in China / IEEJ. 08.2003. 32. Анализ перспектив освоения газовых ресурсов Восточной Сибири и Дальнего Востока / Русиа Петролеум, Минерал, Аэрогеология. 2003. 33. Беккер А. Новый маршрут в Китай // Ведомости №177. 22.09.2005. 34. В 2004 г. Китай импортировал 122,72 млн т сырой нефти / Агентство Синьхуа 26.01.2005. 35. Великая китайская труба // Ведомости. 22.03.2005. 36. Газа Синьцзяна хватит на 30 лет // Нефтегазовая вертикаль. 04.10.2004. 37. Газпром – координатор освоения Ковыкты // ВосточноСибирская правда (Иркутск). 06.12.2001. 38. Говард Дж. Австралия станет поставщиком качественных энергоносителей для Китая / Агентство Синьхуа. 24.04.2005. 39. Иран планирует удвоить экспорт СПГ в Китай // Нефть и Капитал. 26.09.2005. 40. Логинов Д., Янова К. Восточный вектор российского газа (www.oilequip.ru). 41. На крючке у Газпрома // Ведомости. 21.04.2006. 42. Роснефть поставила рекорд // Накануне.ru. 19.12.2005. 43. Туркменбаши перебежал дорогу хозяину Кремля // Telegraf. 06.04.2006. 44. Экспорт российского газа увеличился // Росбалт. 10.01.2006 45. Министерство Энергетики РФ «Об основных направлениях развития нефтегазового комплекса Восточной Сибири и Дальнего Востока с учетом реализации перспективных международных проектов» / материалы, представленные Министерством Энергетики РФ на заседание Правительства РФ 13.03.2003. Журнал «Атомная стратегия» № 22, май 2006 г. |

|

|

||